达观智慧信贷解决方案,赋能贷前尽调、贷中审核、贷后管理全流程

近年来,随着多元化金融的快速发展及人工智能的兴起,传统的银行信贷面临着前所未有的挑战。线下人工贷款审核效率低下,审核周期长等问题严重制约着银行贷款业务的健康发展。达观数据利用OCR、NLP等先进的人工智能技术,结合行业专家经验推出银行智慧信贷整体解决方案,让机器像业务员一样理解文档内容,并按照业务员的思维方式对文档中的关键要素做审核,赋能信贷管理部、授信评审部、零售金融部、普惠金融部、公司金融部等部门,助力贷前客户资信调查,贷中客户资料真实性、合规性审核,以及贷后客户综合管理。

客户经理采集过来大量的客户资料,种类多且信息杂,传统的线下采集到线上信息录入需要消耗客户经理大量的时间。达观智能尽调系统赋能普惠金融部、公司金融部,可实现客户资料的智能分类、信息自动录入、外部征信查询和尽调报告的自动生成。客户经理可通过手机端或PC端拍照上传审核资料,系统自动完成财报、流水、卡证等的解析校验,经客户经理确认无误后自动录入行方系统。

实现解析财报、审计报告、年报、公告及其他文档中“三大表”的结构化提取与勾稽关系核查。一键上传无需拆表,自动识别上传文件中的财务主表信息。可轻松处理各种复杂场景下的财报解析,如无框表格、倾斜、变形、模糊等。

支持50+银行流水的解析,提供银行流水完整性校验、银行流水真实性校验、潜在关联方、企业经营状况分析。

03 票据卡证识别与审核

支持版面分析与自动分类,内置40+常见卡证识别模型,并支持自定义卡证、票据模型。

在贷中审批环节,涉及到各种资料之间的交叉核验,达观智能审贷系统赋能信贷管理部、授信评审部、零售金融部、普惠金融部,可辅助审批人员判断贷款资料的真实性、一致性、合规性等,自动完成信息审核与校验。

合同与发票的交叉

在合同与发票比对审核场景中,可实现如合同甲方与购买方一致性审核、合同乙方与销售方一致性审核、合同标的物与发票用途相似性审核、合同含税金额与发票含税金额比对审核、合同不含税金额与发票不含税金额比对审核、发票日期与合同日期合规性审核,及其他自定义审核规则。灵活可配置的审核规则及规则的函数运算功能使得系统可满足不同场景下的审核任务。

达观智能审贷系统能够精准识别发票、采购订单 、购销合同、经销商协议 、供货单、协议书及其他各类合同及发票,提取其中的关键要素进行智能比对审核,预警风险信息。在资料齐全的情况下,传统的信贷审批整个流程最快也需要24小时,在智能审贷系统的帮助下,整体流程可以缩减到10分钟,只需点击上传审核材料,秒级响应,可快速得到审核结果。

贷后-达观智能贷后追踪系统

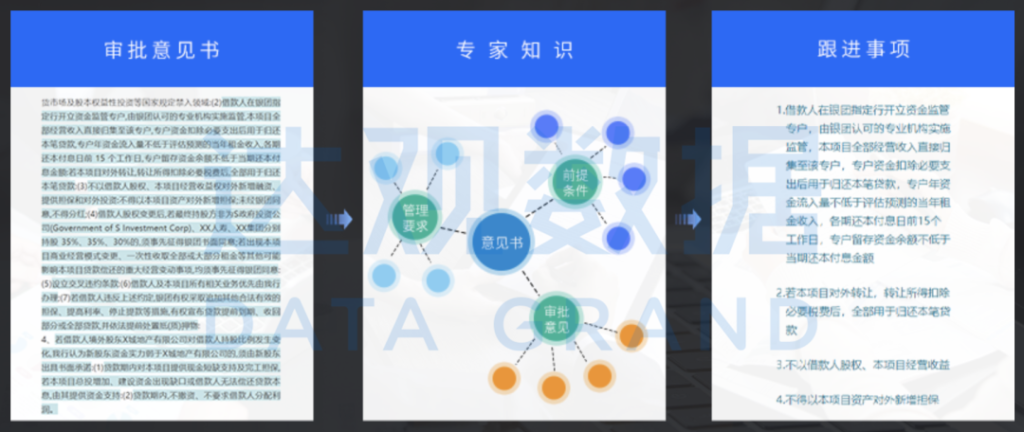

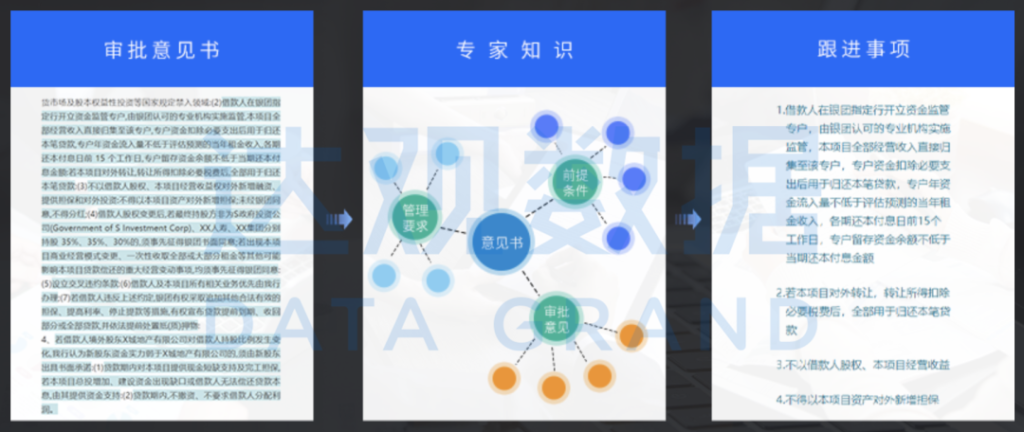

贷后管理过程中,风险经理在贷后检查环节需要从长篇幅的审批意见书中提取出需要执行与关注的内容,并下发给支行及支行的客户经理执行,业务员面临着篇幅长、摘录困难、条款重要性理解不一致、线下执行跟踪困难等多重难题。

达观智能贷后追踪系统对接行内信贷系统中审批意见书文本,系统自动解析审批意见条款,并结合专家知识自动分为高、中、低三种不同的等级并区分条款类型。 依次识别出金额类条款、标准要求类条款、资金流向类条款、持续关注类条款、承诺约定类条款、及其他低等级条款、明确周期性、模糊周期性、相对时间、绝对时间等60多项核心信息,可直接下发到行内信贷系统。贷后管理分类维度,可结合个性化需求调整。帮助银行信贷管理部建立贷后线上监管机制,规范贷后跟踪流程。

达观数据已服务于中国工商银行、上海银行、中原银行、汇丰银行、三井住友银行、厦门国际银行等多家银行。达观数据以业界领先的AI技术及丰富的业务场景智能化、自动化处理经验,推动银行数字化转型,帮助银行信贷业务的高效运营与快速发展。